04、存貨狀況:周轉(zhuǎn)速雖下降,陳酒卻更香

雖然五年來,五糧液的存貨量在增加,存貨周轉(zhuǎn)速在下降,但是對于酒類企業(yè)而言:酒是陳的香。反映在財務(wù)指標(biāo)上,就是一瓶酒,從原料生產(chǎn)到銷售變現(xiàn)的時間長,也即周轉(zhuǎn)天數(shù)長;對于已經(jīng)緩過勁兒來的五糧液來說卻并非壞事兒。

05、搶市場:“底盤”在進(jìn)攻

五年來,銷售費用整體呈現(xiàn)增長,表面是市場投入增加,但聯(lián)系到高檔酒已企穩(wěn)以及系列酒“雙百億”戰(zhàn)略,這是五糧液“底盤”在真刀真槍的進(jìn)攻。

06、管理能力:老樣子

管理費用率=(管理費用/主營業(yè)務(wù)收入)*100%

五糧液管費率用高的問題一直是資本市場關(guān)注的問題,目前來看雖然沒有本質(zhì)上改善但看到了管理效率提升的小趨勢。

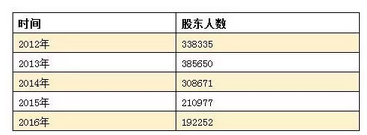

07、群眾基礎(chǔ):減弱收窄,漸穩(wěn)軍心

五糧液已經(jīng)度過了2014-2015年股東人數(shù)持續(xù)大幅度減少的局面,去年基本穩(wěn)定局面,這與“普五”行業(yè)處境高度吻合。核心大單品量價恢復(fù)讓五糧液穩(wěn)定了群眾基礎(chǔ)。

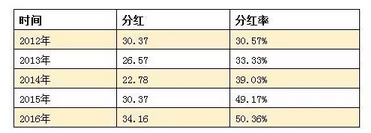

08、慷慨程度:患難見真情,分錢很大方

五糧液“困難”這幾年,分紅率從30%增加到50%,想想近四年退出的那近二十多萬股東,現(xiàn)在有沒有撞墻的沖動?

09、蓄水池:李書記一副好牌

預(yù)收款,反映下游渠道意愿,是上市公司調(diào)節(jié)營收及利潤時間進(jìn)度上的“蓄水池”。

預(yù)收款的大幅回升,接近2012年水平,一方面是12·18后允許經(jīng)銷商使用承兌匯票,經(jīng)銷商擔(dān)心以后的匯票的使用,所以有一部分經(jīng)銷商打款動力較足;另一方面是做了一些計劃增量,特別是對之前完成計劃很快的經(jīng)銷商。總體來說,五糧液渠道信心自不用說;更值得一提的是李書記剛剛上桌就拿了一副好牌。

10、論人才:釀酒巨人的銷售團(tuán)隊能量待解放

五年來,五糧液在人才結(jié)構(gòu)上持續(xù)優(yōu)化,但生產(chǎn)員工始終保持在70%較高的穩(wěn)定水平,這是品質(zhì)穩(wěn)定的基礎(chǔ);對比2016年和2012年發(fā)現(xiàn):雖然少了近三千生產(chǎn)員工,但產(chǎn)能卻多了一萬噸。另外銷售員工的占比偏低……